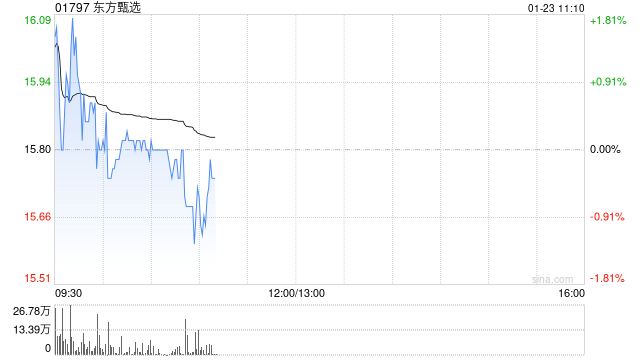

中金:维持东方甄选“跑赢行业”评级 目标价升至20港元

- 生活

- 2025-01-23 11:11:03

- 21

中金发布研究报告称,看好东方甄选(01797)自营品及多渠道战略的发展前景,维持“跑赢行业”评级;鉴于更为乐观的增长预期以及市场风险偏好修复,上调目标价74%至20港元。考虑以总额法计入收入的自营品占比提升速度较该行预期更为温和,下调FY25/26收入32.9%/28.8%至38.3亿元/45.1亿元;将调整后归母净利润下调28.4%/39.8%至1.51亿元/2.27亿元。

东方甄选公布1HFY25业绩:可比口径下,持续经营业务收入同比下降9.3%至21.9亿元,经调整归母净亏损190.5万元,基本符合该行预期。据业绩公告,剔除与辉同行出售的财务影响后,报告期内公司持续经营业务收入约为20亿元,净利润约为3,270万元。

中金主要观点如下:

多平台多矩阵策略支撑业务韧性。

1HFY25自营产品与直播业务收入GMV达47.6亿元,同比下降16.2%,与辉同行出售背景下降幅较为可控。公司多渠道战略推动自营产品快速增长,1HFY25自营产品GMV占总GMV比例达37.0%,成为公司的主要增长动力;自营产品品类不断丰富,SKU由FY24的488款增加至600款。

线上渠道方面,在传统优势的抖音平台外,公司计划抓住微信“蓝包”上线一级入口契机发力微信电商生态。此外,公司自有APP战略布局进展迅速,品类覆盖持续扩大的同时,通过各类营销活动增加会员人数与活跃度,期内自有APP GMV占比达13.6%。公司亦开始线下渠道探索,借助新东方学习中心铺设自动售卖机进行产品销售。

展望FY25,伴随与辉同行剥离影响逐步消化,线上及线下多渠道、多平台、多矩阵持续发力,该行将FY25全年GMV预测由73亿元上调至78亿元。

自营业务经营健康度持续改善。

1HFY25,公司持续经营业务毛利率为33.6%,可比口径下同比提升约0.7个百分点;其中,自营产品毛利率环比回升明显,主要系打折促销力度降低叠加高毛利自营品类占比提高所致。当期公司录得净亏损9,650万元;剔除出售与辉同行所产生的一次性开支后,存续业务录得净利润3,270万元,对应约2%净利率。

风险:直播电商行业竞争加剧;自营产品不及预期。

有话要说...