长安期货张晨:进口减量与国内供应增长并存,甲醇上下两难

- 资讯

- 2025-02-10 14:42:05

- 5

甲醇:进口减量与国内供应增长并存,甲醇上下两难

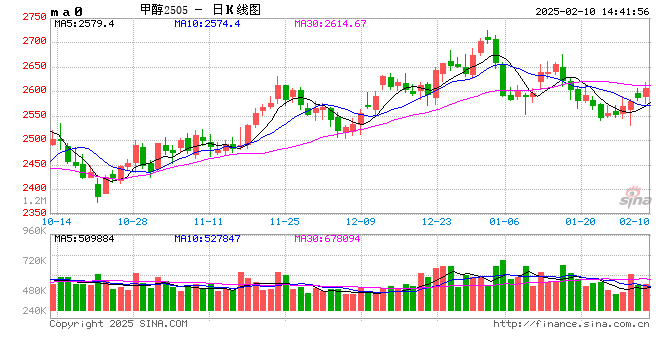

一、行情走势回顾

节后归来甲醇期货偏强震荡,1月伊朗装船量下滑,故2月进口量有回落预期,支撑盘面走强,另一方面国内供应充裕,厂家有排库需求,压制盘面涨势。

现货市场目前交投尚未完全恢复,市场表现分化,港口市场价格受进口缩量预期影响随盘小幅上涨,内地市场价格较节前多数下滑,西北地区降幅较大。截至2月7日,江苏太仓地区进口甲醇市场价2665元/吨,较节前上涨15元/吨,广州国标甲醇市场主流价2675元/吨,较节前上涨20元/吨,西北陕西地区市场主流价2195元/吨,较节前下跌35元/吨,内蒙古地区市场主流价2055元/吨,较节前下跌42.5元/吨,川渝地区市场主流价2495元/吨,较节前下跌5元/吨,鲁南地区市场主流价2417.5元/吨,较节前下跌5元/吨。华东太仓地区现货与05合约基差74元/吨,较节前收缩17元/吨,华东太仓与山东中部地区价差155元/吨,与山东南部价差240元/吨,较节前分别收缩52.5元/吨和20元/吨。

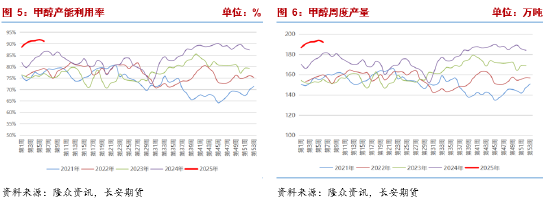

二、供给端:国内供应充裕,进口预期减量

2月7日当周甲醇生产企业装置产能利用率91.06%,较节前下跌0.64个百分点,高于上年同期4.54个百分点,周度产量192.1万吨,环比减少1.65万吨,高于上年同期11.01万吨,产能利用率与产量环比小幅回落,1月中旬以来国内甲醇装置产能利用率始终维持在90%以上,均处历史同期绝对高位,节后首周甲醇装置产能利用率小幅回落,统计期内新增一套装置停车,久泰新材料、云南解化降负,带动产量窄幅下滑,根据装置检修计划,本周暂无装置有停车计划,四川泸天化、云南曲煤装置预计重启,产量料将再次增加,目前停车装置较少,本月底陕西黄陵、七台河隆鹏、大庆甲醇厂等装置有重启计划,国内供给端仍对价格形成压力。

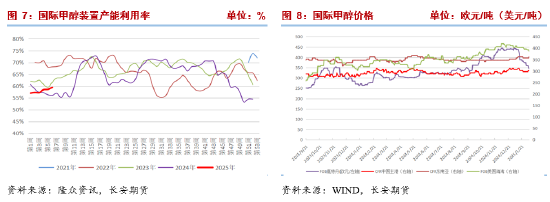

海外装置开工率59.4%,环比上涨0.78个百分点,高于上年同期3.33个百分点,周产量80.45万吨,环比增长1.06万吨,与上年持平。增量主要体现在非伊装置方面,据隆众资讯消息,挪威装置提前重启,马油2号春节前临停装置已恢复,北美Nat、Koch节前短时降负后也已恢复,马油3号维持停车;伊朗方面,节前伊朗装置有重启传闻,但目前并不顺利,节前重启并半负荷运行的ZPC一套装置再度停车,此前重启的Marjan也再次停车,切换为Bushehr启动,伊朗装置开工维持低位,1月装船量大幅下滑,预计2月进口量60万吨,较1月下滑约40万吨,支撑港口现货价格。

三、需求端:需求尚未恢复

假期危运受限影响,节后下游有补库需求,市场交投逐步恢复中,节后首周尚不活跃,预计正月十五之后下游需求将恢复至正常水平。

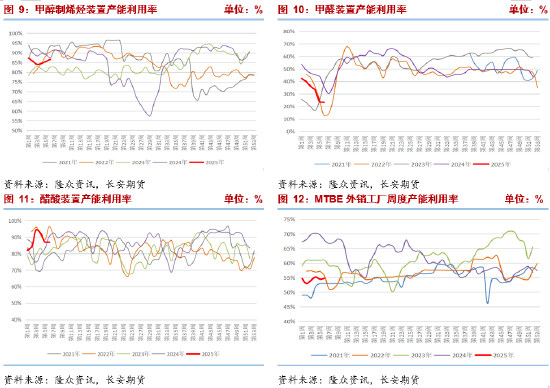

主力下游方面,装置方面,MTO装置产能利用率小幅回升,装置运行基本稳定,浙江兴兴、常州富德维持停车,宁波富德1月停车计划推迟至2月,预计将于本周落地,区域内甲醇消费量将有所减少,关注装置运行情况。成品方面,PP、PE震荡运行,终端消费尚未恢复,下游装置开工率处同期低位,且煤制装置利润较好,外采甲醇的MTO装置成本较高,因此仍有负反馈可能。2月7日当周,甲醇制烯烃装置产能利用率86.64%,环比增加1.08个百分点,低于上年同期0.82个百分点,也低于上年农历年后,华东甲醇制烯烃装置利润-1292元/吨。

传统下游品种产能利用率涨跌互现,多维持低位,厂家原料补库相对谨慎,春节后终端需求尚未完全恢复,维持刚需采购,消耗相对较慢。2月7日当周,醋酸装置产能利用率86.96%,较节前降5.62个百分点,甲醛装置产能利用率23.20%,较节前降10.01个百分点,二甲醚装置产能利用率7.71%,较节前升1.03个百分点,MTBE装置产能利用率54.81%,较节前降0.46个百分点。

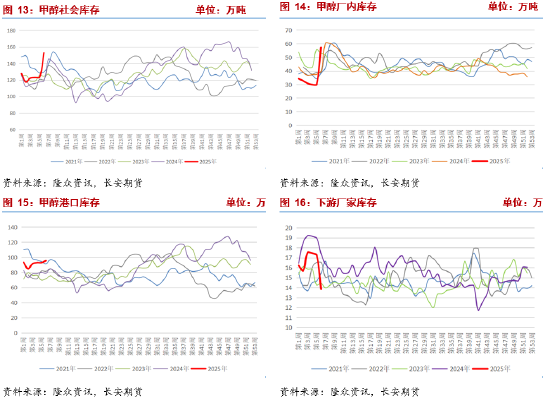

四、库存:港口、内地双双累库

库存方面,假期厂家维持生产,下游提货量有限,库存大幅增长,上周甲醇厂家库存57.29万吨,环比大增27.43万吨,增幅91.58%,厂家排库压力增大,西北地区厂家降价去库,随着节后运输的恢复,以及补货需求的释放,厂家库存将有所下行。

假期港口提货同样受限,但到港卸货基本维持正常,假期期间甲醇到港量分别为21.9万吨、14.06万吨,累计到港量35.96万吨,节后港口库存95.51万吨,上涨2.54万吨,港口库存持续增加,目前仅低于2021年春节期间水平,若以当前库存水平看,港口区域甲醇价格暂不具备上涨基础,近期支撑主要来自本月进口量减少预期,关注兑现情况。

隆众调研样本下游厂家原料库存13.84万吨,较节前下降3.62万吨,去库较快,但是与往年节后库存水平接近,故补库需求暂无集中爆发。

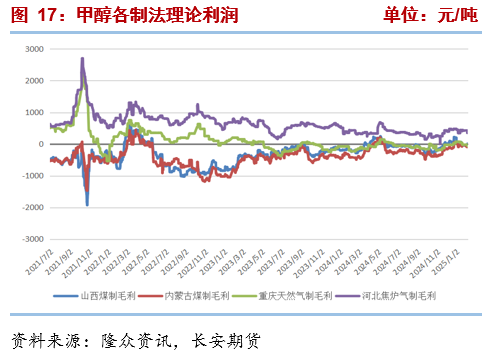

五、成本端:煤价下行压力较大

上周甲醇各制法装置利润环比均出现小幅回落。煤炭方面,节后港口煤价持稳,贸易商陆续复工,但市场交投尚未恢复,下游及贸易商拿货较为谨慎;坑口拉运情况一般,贸易商刚需采购,神华下调外购价,市场看空情绪仍较浓。供给端,产地煤矿陆续恢复,钢联调研节后首周462家样本矿山产能利用率80.7%,环比增5.4个百分点,日均产量485.2万吨,环比增32.6万吨,供应逐步回升,且假期期间煤矿库存去化程度不高,整体库存水平仍处较高水平,因此供给端给予的压力仍较大。运输方面,假期大秦线发货量下滑至80万吨以下,但港口部分时间封航,且锚地船舶数量较少,调出量同样维持低位,且目前需求端仍无明显增长点,市场交投冷清,实际成交量稀少,环渤海港口库存累积,仍将压制价格。需求端,上周北方大部气温偏低,6日起一股较强冷空气自北向南影响中东部,居民端取暖用电需求增加,电厂日耗环比提升明显,但较去年同期仍有一定距离,中央气象台预报,目前全国大部回暖进行中 ,11日起,受冷空气影响,中东部将有大风降温和降水天气,但工商业用电量回升仍需时间,电厂日耗抬升有限,且电厂存煤可用天数相对安全,节后有刚性补库需求但支撑有限。整体看动力煤目前仍处于供强需弱状态,价格压力较大,短期内难有上涨,中长期关注降水情况,近两个月全国整体降水较少,三峡水库出库量同比增加,水位下降,若干旱天气未有改善,水电替代作用将有所减弱。

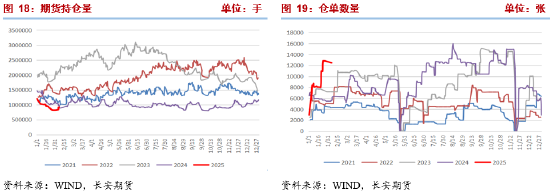

从持仓数据看,甲醇持仓量处近年同期新低,市场矛盾并不突出,资金关注度一般,且仓单量较高,可交割商品充足,市场供应充裕。

七、总结:进口减量与国内供应增长并存,甲醇上下两难

节后归来甲醇现货市场交投尚未完全恢复,市场交投并不活跃,从区域来看,沿海市场受进口预期减少表现偏强,内地市场在厂家累库压力下价格承压。基本面来看,国内甲醇装置运行平稳,供应继续回升,海外非伊装置重启增多,但伊朗装置开工率仍较低,且1月装船量较少,影响2月到港量预期,支撑港口价格;现货市场交投逐步恢复中,当前下游厂家库存与往年水平相当,补库需求暂未完全释放;MTO装置基本平稳,装置产能利用率进一步提升空间有限,且华东装置检修落地后需求有走弱预期,传统下游较分散,预计正月十五之后终端采购需求陆续回归;动力煤供强需弱状态延续,成本支撑不足。目前甲醇矛盾并不突出,供应端进口减量预期继续提供支撑,需求恢复较慢及成本支撑不足则对盘面形成压制,另外仓单量较大说明目前供应相对充足,预计甲醇维持震荡走势。仅供参考。

长安期货:张晨

2025年2月10日

张晨,长安期货煤化工研究员,对煤炭及其相关产业有系统的理论学习经历,进入期货市场以来,主要负责动力煤及煤化工相关品种的研究工作,善于从政策导向与基本面分析行情趋势,具有丰富的专业知识和较强的逻辑分析能力。

有话要说...